Caracterización de la evasión fiscal en establecimientos gastronómicos de Bogotá

Characterisation of tax evasion in gastronomic establishments in Bogota

Caracterização da evasão fiscal nos estabelecimentos gastronómicos de Bogotá

Carlos Yesid Briñez Torres* https://orcid.org/0009-0003-2416-7841 Universidad Piloto de Colombia, Colombia

Carlos Eduardo Gutiérrez Duarte, Universidad Católica de Colombia, Bogotá, Colombia

Fecha de recepción: 2023-08-27

Fecha concepto de evaluación: 2023-09-25

Fecha de aprobación: 2023-10-11

Para citar este artículo/To reference this article/Para citar este artigo: Briñez Torres, C. Y. & Gutiérrez Duarte, C. E. (2023). Caracterización de la evasión fiscal en establecimientos gastronómicos de Bogotá. Revista Logos Ciencia & Tecnología, 15(3), 72-85. https://doi.org/10.22335/rlct.v15i3.1833

* Autor de correspondencia. Correo electrónico: carlosybt467@gmail.com

RESUMEN

La identificación de la evasión y elusión fiscal en el caso de los comercios no formales es una necesidad urgente para alcanzar los objetivos de desarrollo sostenible en Colombia. El presente estudio tiene como objetivo realizar un seguimiento a los procesos de formalización en el sector de establecimientos gastronómicos de una zona de Bogotá y calcular, a partir de una metodología observacional de cliente incógnito, los ingresos presuntos y la posible evasión del impuesto al consumo. De 68 comercios informales identificados en dos barrios de la localidad de Chapinero en Bogotá, se seleccionaron de manera aleatoria 15 restaurantes y se llevó a cabo un seguimiento por cinco días, registrando las ventas, las sillas y la existencia o no de factura. Este procedimiento se repitió en los mismos restaurantes en el 2021 y 2022. Los resultados mostraron una presunta y significativa evasión del impuesto al consumo, en la medida que durante los dos años de observación no se realizaron cambios de régimen y no se detectó la existencia de facturas de venta, incluyendo el impuesto al consumo. Se discuten los aportes de la metodología de observación sistemática a la prevención de la evasión y la elusión, como también las posibles acciones para mejorar la tributación en el sector gastronómico.

Palabras clave: Evasión, elusión, tributación, cultura tributaria, comercio informal, sector gastronómico.

ABSTRACT

The identification of tax evasion and avoidance in the case of non-formal businesses is an urgent need in order to achieve the objectives of sustainable development in Colombia. The objective of this study was to monitor the formalisation processes in the sector of gastronomic establishments within an area of the city of Bogota and to calculate the presumed income and possible evasion of the Excise Tax based on a hidden client observational methodology. From 68 informal businesses identified in two neighbourhoods of the Chapinero District in Bogotá, 15 res- taurants were randomly selected, and a 5-day inquest was carried out, recording sales, seating, and the existence or non-existence of an invoice. This procedure was repeated at the same restaurants in 2021 and 2022. The results showed an alleged significant evasion of excise tax, to the extent that during the two years of observation no regime changes were made and the existence of sales invoices, including excise tax, was not detected. The contributions of the systematic observation methodology towards the prevention of evasion and avoidance are discussed, as well as possible actions to improve taxation in the gastronomic sector.

Keywords: Evasion, avoidance, taxation, tax culture, informal commerce, gastronomic sector.

RESUMO

A identificação da evasão e fraude fiscal no caso de empresas não formais é uma necessidade urgente para alcançar os objetivos de desenvolvimento sustentável na Colômbia. O objetivo deste estudo era acompanhar os processos de formalização no sector dos estabelecimentos gastronómicos numa zona da cidade de Bogotá e calcular, com base numa metodologia observacional de um cliente incógnito, os rendimentos presumidos e a possível evasão do Imposto sobre o Consumo. De 68 empresas informais identificadas em dois bairros do distrito Chapinero de Bogotá, 15 restaurantes foram selecionados aleatoriamente e controlados durante 5 dias, registando as vendas, os lugares e a existência ou não de uma factura. Este procedimento foi repetido nos mesmos restaurantes em 2021 e 2022. Os resultados mostraram uma presumível evasão significativa ao imposto sobre consumos específicos, na medida em que durante os dois anos de observação não foram feitas alterações de regime e não foram detectadas facturas de vendas, incluindo o imposto sobre consumos específicos. São discutidas as contribuições da metodologia de observação sistemática para a prevenção da evasão e da fraude, bem como possíveis ações para melhorar a tributação no sector da gastronomia.

Palavras-chave: Evasão, evasão, fiscalidade, cultura fiscal, comércio informal, sector gastronómico.

Introducción

Recaudar efectivamente los impuestos es un proceso central para que los países tengan la disponibilidad de los recursos que les asegure cumplir con sus programas de gobierno; sin embargo, este proceso se enfrenta a novedosas formas de evasión fiscal y elusión. Cuando se habla de evasión fiscal se hace referencia a los impuestos tributarios y los instrumentos no tributarios como son las tasas, contribuciones, regalías o derechos de explotación económica (Figueroa & Villasmil, 2019). Por otra parte, la evasión fiscal consiste en una omisión ilícita por parte del contribuyente con sus obligaciones tributarias, y en el caso de la elusión fiscal, esta tiene que ver con el conjunto de prácticas encaminadas a evitar que surja el hecho o la obligación tributaria, utilizando diversas maniobras o estrategias que no contradicen la ley o bien usando vacíos legales (Gómez & Morán, 2020).

De acuerdo con la Oficina de las Naciones Unidas contra la Droga y el Delito (UNODC, por sus siglas en inglés) y la Fiscalía (FGN; 2018), el fraude fiscal incluye todas aquellas conductas que se dirigen inequívocamente y de forma premeditada a la omisión o transgresión directa de la ley, brindando una apariencia de acatamiento normativo; se le conoce como defraudación y su principal mecanismo son las falsas devoluciones de IVA (El Tiempo, 2021). Por otra parte, y dentro de esta categoría, la evasión fiscal constituye el incumplimiento deliberado de las normas tributarias, donde se suprime, reduce o demora el cumplimiento de una obligación tributaria; normalmente se ocultan ingresos o información, declarando menores ingresos para disminuir renta. En la elusión fiscal se busca obtener provecho de los vacíos normativos para conseguir la mínima carga fiscal, actuando en el límite de la legalidad, usando y aprovechando los recursos legales para obtener ventajas tributarias, por ejemplo, a través de la creación de personas jurídicas (UNODC & FGN, 2018). Se considera un mecanismo contrario al espíritu de la ley en la medida que intencionadamente se intenta reducir la tributación usando figuras legalmente válidas. En este caso, los delitos tributarios recaen sobre el bien jurídico de la administración pública, dado que su desvío produce un atentado contra el patrimonio público (El Tiempo, 2021; UNODC & FGN, 2018).

Esta práctica va en contra de los procesos de tributación, que son reconocidos como un eje central de las políticas públicas en el mundo y la evasión se considera como un problema muy importante para la sostenibilidad de las finanzas públicas en Latinoamérica (Ministerio de Hacienda y Crédito Público, 2022). Al analizar la conformación de los sectores económicos y la estructura de los mercados en la región, se entiende la gran dificultad que enfrentan los gobiernos para evaluar la cantidad de la evasión y su impacto en las finanzas públicas (CEPAL, 2017b).

Estos fenómenos, como indican Alm y Duncan (2014), surgen en virtud de la gran dificultad que experimentan en el recaudo las agencias tributarias. Si bien se han hecho pocos intentos de medir la eficiencia operativa de las agencias tributarias, es verdad que los administradores fiscales tienen un control limitado sobre variables del entorno, como son la capacidad fiscal de un país, sus leyes fiscales y la disposición de los contribuyentes a participar en el sector formal frente al informal.

Aun cuando se han diseñado diversas metodologías para cuantificar la magnitud del fenómeno, diversos sectores siguen evadiendo la tributación; igualmente, a pesar de la existencia de diversas leyes existentes en cada país, los sistemas de pago y el tipo de comercio relativamente informal en Latinoamérica y el Caribe dificultan la identificación y control de la evasión en algunos sectores donde la facturación se desarrolla de manera manual y donde la figura de tributación permite una relativa desinformación a los organismos de control, lo que se suma a la cultura de la población.

Esto último puede ser en Colombia una importante causa de evasión o elusión, dada la ausencia de “conciencia tributaria”, tanto individual como colectiva. Barros et al. (2021) afirman que la cultura tributaria representa una herramienta para los ciudadanos, dado que proporciona comprensión y transparencia ante el manejo de los tributos por parte del Estado, disminuyendo el temor a pagar impuestos. La existencia de una fuerte evasión muestra en un nivel general el poco conocimiento que las personas tienen de los programas de gobierno y las políticas fiscales en la redistribución del ingreso, pero al mismo tiempo la ausencia de confianza en los manejos de tributos por parte del estado (CEPAL, 2017a).

Aspectos normativos de la tributación

Con los objetivos primordiales de fomentar la generación de empleo y con ello disminuir la informalidad y reducir la brecha de desigualdad, el Congreso de la República expidió la Ley 1607 del 2012 que reglamenta las normas en materia tributaria y dicta otras disposiciones (Ministerio de Ambiente y Desarrollo Sostenible, 2019). En su artículo 71 y en el artículo 512-1 se adiciona al Estatuto Tributario el impuesto nacional al consumo a partir del 2013 para los siguientes servicios y bienes: servicio de telefonía móvil (Corte Constitucional, 2016); ventas de algunos bienes corporales muebles, de producción doméstica o importados; el servicio de expendio de comidas y bebidas preparadas en restaurantes, cafeterías, autoservicios, heladerías, fruterías, pastelerías y panaderías para consumo en el lugar, para ser llevadas por el comprador o entregadas a domicilio, los servicios de alimentación bajo contrato, y el servicio de expendio de comidas y bebidas alcohólicas para consumo dentro de bares, tabernas y discotecas.

De igual manera, se establecen los componentes de la obligación tributaria del impuesto nacional al consumo. Estos son la base gravable, calculada a partir del precio total del consumo, incluidas las bebidas acompañantes de todo tipo y los demás valores adicionales; también define que las propinas al ser voluntarias no forman parte de la base del impuesto, como tampoco la conforman los alimentos excluidos del impuesto sobre las ventas que se vendan sin transformación o preparaciones adicionales. Se estipuló que la tarifa es nominal del 8%, la cual deberá discriminarse en la cuenta de cobro, documento equivalente o factura, y la misma se deberá calcular con anterioridad e incluirse en la lista de precios, con una periodicidad bimestral.

En los incisos 3 y 4 del artículo 71 de la Ley 1607 del 2012 se indica que el impuesto nacional al consumo no otorga para el adquiriente impuestos descontables en el impuesto sobre las ventas (IVA), pero frente al impuesto sobre la renta sí otorga derecho a tomarlo como una deducción y este se configuraría como un mayor valor del costo del bien o servicio adquirido. Para el caso de los restaurantes, el artículo 78 de la Ley 1607 adiciona el artículo 512-8 que define al restaurante como

[…] establecimientos cuyo objeto es el servicio de suministro de comidas y bebidas destinadas al consumo como desayuno, almuerzo o cena, y el de platos fríos y calientes para refrigerio rápido, sin tener en cuenta la hora en que se preste el servicio, independientemente de la denominación que se le dé al establecimiento. También se considera que presta el servicio de restaurante el establecimiento que en forma exclusiva se dedique al expendio de aquellas comidas propias de cafeterías, heladerías, fruterías, pastelerías y panaderías y los establecimientos, que adicionalmente a otras actividades comerciales presten el servicio de expendio de comidas según lo descrito en el presente inciso. (p. 45) (Ministerio de Tecnologías de la Información y Comunicaciones, 2022)

Con el artículo 83 de la mencionada ley, se adiciona al Estatuto Tributario el artículo 512-13 de régimen simplificado del impuesto nacional al consumo de restaurantes y bares, en el que se establece que las persona tanto jurídicas como naturales pertenecerán a este régimen si poseen ingresos brutos provenientes de la actividad, que sean inferiores a 4000 Unidades de Valor Tributario (UVT) (DAFP, 2022).

Después se expide la Ley 1739 del 2014, que modifica parcialmente la Ley 1607 de 2012, en concreto el artículo 51 (art. 512-13) del Estatuto Tributario, donde se establece el régimen simplificado del impuesto nacional al consumo de restaurantes y bares, eliminando del cuerpo del artículo a las personas jurídicas, entendiéndose que a partir de esta modificación solo se pueden clasificar en el régimen simplificado a personas naturales.

A partir del 2016, con la Ley 1819 (Secretaría del Senado, 2022b) se reglamenta que las personas naturales que hayan tenido ingresos inferiores a 3500 unidades de valor agregado mediante el funcionamiento de bares y restaurantes, pertenecen al régimen simplificado del impuesto nacional al consumo, con la condición de que tengan máximo un establecimiento de comercio, sede, local o negocio donde ejercen su actividad. Esta reforma tributaria forma parte de un conjunto de proyectos con los que la administración tributaria pretende tener una mejor interacción entre ella y los contribuyentes de los impuestos del orden nacional a través del plan de modernización tecnológica, para facilitar el cumplimiento y recaudo de las obligaciones tributarias (Ministerio de Hacienda y Crédito Público, 2022). Como parte de este plan, se incluyen los documentos electrónicos que la administración ha desmaterializado, como lo es la factura electrónica de venta, objetivo central del presente estudio.

Con el fin de buscar la reactivación económica, se expide la Ley 2010 de 2019 denominada Ley de Crecimiento, en la que se modifican diversos aspectos del impuesto nacional al consumo. En particular, se crea el Régimen Simple de Tributación (RST), consistente en un sistema para el pago de impuestos, que se estableció como un instrumento cuyo objetivo es el de incrementar la formalización empresarial en el país para contribuyentes con ingresos brutos anuales inferiores a 100 000 UVT, mediante: (a) tarifas diferenciadas sobre los ingresos brutos; (b) eliminación de la retención de renta e ICA; (c) unificación en la declaración anual de seis impuestos; entre otros (Secretaría del Senado, 2022a). Para ello, quien desee incluirse en esta categoría, deberá especificar si es responsable o no del impuesto sobre las ventas (IVA) o impuesto nacional al consumo. El RST se crea con el fin de reducir cargas formales y sustanciales, impulsar la formalidad, simplificar y facilitar el cumplimiento de las obligaciones tributarias a cargo de los contribuyentes que deseen optar por incursionar en este régimen de manera voluntaria, y de este modo, se reducen significativamente los costos de cumplimiento de la obligación tributaria para los contribuyentes (Rodríguez-Gómez, 2022). Como resultado, al corte del 30 de abril de 2022, se cuenta con 66 291 inscritos que han realizado pagos por $1.21 billones (Ministerio de Hacienda y Crédito Público, 2022).

El artículo 28 de la Ley 2010 de 2019 establece que

[…] no serán responsables del impuesto nacional al consumo de restaurantes y bares las personas naturales que cumplan la totalidad de las siguientes condiciones: (a) que en el año anterior hubieren obtenido ingresos brutos totales, provenientes de la actividad, inferiores a tres mil quinientas (3.500) UVT; (b) que tengan máximo un establecimiento de comercio, sede, local o negocio donde ejercen su actividad.

Los responsables del impuesto, una vez registrados, solo podrán solicitar su retiro del régimen cuando demuestren que en los tres años fiscales anteriores se cumplieron, por cada año, las condiciones establecidas para tener la condición de no responsables (Ministerio de Tecnologías de la Información y Comunicaciones, 2022).

Asimismo, la Ley 2155 de 2021 en su artículo 57 adiciona el parágrafo 5 al artículo 512-13 del Estatuto Tributario, donde se especifica que los contribuyentes del artículo 512-1 numeral 3 para el 2022 no serán responsables del impuesto nacional al consumo de restaurantes y bares, como tampoco los del RST cuando desarrollen exclusivamente expendio de comidas y bebidas (actividades contempladas en el Estatuto Tributario, num. 4, art. 908); este beneficio aplica a todo contribuyente del régimen simple, incluyendo personas jurídicas, cuyo tope es de 100000 UVT.

Como se puede observar, quienes superen el valor de 3500 UVT, es decir, la suma de $ 127 078 000 (33 950 dólares anuales) tendrían que cambiar de régimen sea al común o al régimen simple de tributación. Al pasar a otro régimen de tributación se dan otras obligaciones, como las de facturar electrónicamente, de acuerdo con los requisitos establecidos en la ley.

Comercios gastronómicos y evasión fiscal

De acuerdo con la Asociación Colombiana de la Industria Gastronómica (ACODRES; 2021), que agrupa los establecimientos de comercio gastronómico en Colombia, a cierre del 2019 se contaba con 90000 comercios gastronómicos, 73000 informales y 17 000 formales, en todo el país. Debido a la pandemia, al finalizar mayo del 2020 ya habían cerrado 27 600 del total de establecimientos. Asimismo, según la Cámara de Comercio de Bogotá (CCB; 2021), los datos del registro mercantil y de la iniciativa Clúster, en el sector gastronómico toman especial relevancia las mipymes, pues en este sector el 97.1% de las empresas son microempresas y el 83% se constituyen como personas naturales. El sector de la gastronomía y su encadenamiento productivo representa el 9.6% del PIB nacional y representa el 8% de las empresas de la región. El segmento de gastronomía comprende 31 552 empresas y las ventas del sector superan los $38.9 billones, representando el 3% de las ventas en la región; para Bogotá y Cundinamarca se identifican 36480 empresas.

Si bien se ha establecido un marco normativo claro y ajustado a los objetivos de tributación y distribución de recursos para los programas de gobierno antes del 2019, las condiciones económicas pospandemia, así como los problemas con la conciencia de tributación en Colombia, el sector gastronómico es uno de los sectores en los que más se han detectado los fenómenos de evasión y elusión fiscal.

De acuerdo con la Comisión Económica para América Latina y el Caribe (CEPAL; 2017a), en Colombia la evasión y elusión en los impuestos de renta personal es superior a la de otros países de Latinoamérica, a pesar de un marco normativo más amigable y equitativo producto de los ajustes normativos en términos de tributación. No obstante, como señalan Figueroa y Villasmil (2019), el sector de bares y restaurantes emplea estrategias para evadir y realizar elusión, como la doble contabilidad y uso de doble software, uso de varias cajas registradoras, declaración parcial, expedición de recibos en vez de factura de venta, precios por debajo del mercado, creación de empresas de papel, paraísos fiscales, uso de testaferros, facturas falsas, modificación de facturas de proveedores del exterior, alteración de soportes de hechos económicos, fijar residencias en otro país y aprovechar los vacíos legales, en el caso de la elusión (Figueroa & Villasmil, 2019).

En cuanto a los comercios gastronómicos de Colombia, es aplicable el régimen de tributación simple, aplicable a comerciantes, prestadores de servicios, profesionales independientes, agricultores, ganaderos, y en general, a aquellas personas que ejercen estas profesiones y enajenan bienes o prestan servicios gravados. Los establecimientos gastronómicos no franquiciados son responsables del impuesto al consumo, y tienen la obligación de facturar. Si bien en el 2021 se dio la excepción del impuesto al consumo, ya en el 2022, tal obligación se debía cumplir, pero en consideración a que gran parte de estos establecimientos permanecen en el régimen simplificado, los dineros se reciben en efectivo y algunos de ellos no llevan la contabilidad adecuada. Este hecho implica desinformación y no permite el adecuado recaudo del impuesto al consumo.

El estudio del sector gastronómico que se desarrolla en el presente trabajo, tuvo como fin aportar información valiosa para la administración pública respecto a los mecanismos de recolección de impuestos en el sector de comercio informal, objeto importante de las próximas reformas tributarias en Colombia, en coherencia con el marco normativo en materia de tributación. De tal forma, la investigación tiene como objetivo realizar estimaciones de determinación de ingresos por actividades ordinarias anuales en el 2021 en microempresas del sector servicios gastronómicos (sin que sean franquicias), con el fin de verificar si en el 2022, estos establecimientos que estaban obligados por sus ingresos de actividad a pasar al régimen común, lo hicieron o no, y si no lo hicieron, hacer unas estimaciones de evasión fiscal del impuesto al consumo establecido en el Estatuto Tributario colombiano.

Método

El estudio se efectuó en una zona de la localidad de Chapinero en Bogotá, en dos barrios de la zona norte, Rosales y El Retiro, entre las calles 85 y 75 y las carreras séptima y primera de Bogotá, como también entre las calles 85 y 82 de la carrera séptima hasta la carrera quince (Alcaldía Local de Chapinero, 2020; DANE, 2022). Se seleccionaron estas zonas por concentrar gran cantidad de restaurantes y estar ubicados en un sector de alto flujo empresarial y comercial, por lo que se consideró representativo del sector gastronómico de Bogotá. La recolección de información se realizó en los barrios Rosales y El Retiro en donde se hizo un conteo de 68 establecimientos gastronómicos informales, de los cuales se tomaron aleatoriamente 15 para el estudio de caso.

Los 68 comercios identificados en la zona y que conforman el marco muestral son establecimientos inscritos en el Registro Único Tributario a nombre de una persona natural con establecimiento de comercio; es decir, que su clasificación no fuera régimen común o simple, que no fueran franquicias, que no facturaran de acuerdo con el Estatuto Tributario, que no tuviesen más de 99 sillas en atención al público y que existiera respecto a ellos, la presunción de ser una microempresa del sector servicios; esto es, aquella cuyos ingresos por actividades ordinarias anuales sean inferiores o iguales a 32 988 UVT. Lo anterior de acuerdo con el Decreto 1074 del 26 de mayo de 2015, Decreto Único Reglamentario del Sector Comercio, Industria y Turismo (DAFP, 2022). En pesos colombianos al 2021, el valor de las 32 988 UVT es la suma equivalente a $1197 728 304 y en US$319 983, si se considera la Tasa Representativa de Cambio promedio año el 2021 de 3743.09 pesos por cada dólar. De estos 68 restaurantes, se seleccionaron quince de manera aleatoria, los cuales cumplieron los anteriores criterios.

Por otra parte, con el fin de contar con un panorama e ingresos representativo de la actividad comercial durante un periodo mensual, se eligieron días de observación que no correspondieran con pagos salariales (quincenas o mensualidades), para no sobreestimar los ingresos. Con esta decisión, los datos estimados son conservadores y los resultados que se identifiquen podrían ser, incluso, menores que los ingresos reales.

La investigación se desarrolló en el marco de un estudio de caso mediante una aproximación observacional, de tipo exploratorio, por medio de visitas a establecimientos elegidos de manera aleatoria en una zona de Bogotá, y para tal fin se utilizó la técnica de cliente incógnito. El estudio observacional permitió la recolección de datos para la construcción de un caso en relación con la evasión y elusión en este sector comercial, cuyo abordaje puede ofrecer algunas bases para las suposiciones de evasión en una mayor escala.

Para tomar la información, durante agosto a noviembre de 2021, un observador visitó los restaurantes de manera aleatoria en días no festivos de lunes a viernes al mediodía, y utilizó una planilla de medición en la que figuraba una ficha técnica diligenciada por el observador incógnito. Los mismos restaurantes se visitaron en julio de 2022, con el fin de verificar la información y contrastar si se dieron cambios en su situación tributaria, para realizar presunciones de impuestos que se deben o debieron pagar, entre estos el impuesto al consumo. Cada restaurante se visitó por cinco días seguidos, para obtener datos fiables respecto a las ventas y los procesos de facturación.

Mediante la técnica de cliente incógnito, se recolectó la siguiente información: (a) existencia de registro único tributario; (b) número de sillas; (c) valor del menú; (d) cantidad de menús vendidos por día; (e) cantidad de menús vendidos por cinco días hábiles de la semana; (f) facturación de acuerdo con la ley; (g) en caso de facturación se verificó si se considera impuesto al consumo y si durante el proceso de recolección de información se dieron cambios en el régimen simplificado a régimen común o régimen simple.

Los establecimientos visitados no son del régimen simple, ni del régimen común, tampoco franquicias, ni establecimientos formales. No se efectuaron mediciones de ventas por catering.

En congruencia con los lineamientos desarrollados para la investigación científico-social y particularmente de la Declaración de Helsinki, que incluye los principios del Código de Núremberg y la Declaración de Ginebra (Mazzanti Di Ruggiero, 2011), el presente estudio se guío por los principios de respeto, autonomía y autodeterminación del individuo, en la medida que se observaron aspectos de conocimiento público como la facturación y las ventas, sin divulgar o personalizar los hallazgos, manteniendo la confidencialidad de la información para evitar daños ocasionados en virtud de los resultados en evasión y elusión.

Resultados

Considerando que el objetivo del estudio tenía como fin identificar las prácticas tributarias de los comercios gastronómicos informales mediante testigo encubierto, se observaron las ventas diarias durante cinco días, la facturación, el registro único tributario, la recepción de efectivo, las ventas presuntas (a partir de mesas y conteo de platos) para calcular los ingresos recibidos, hacer las proyecciones de ventas anuales y definir en caso de que las ventas superaran el tope establecido por la ley, cuál sería el valor base para el impuesto al consumo. Con base en la anterior información, se definió el impuesto al consumo y se realizaron presunciones sobre los impuestos posiblemente dejados de pagar en el impuesto al consumo.

Con el marco normativo aplicable y descrito previamente, el estudio buscó establecer las ventas promedio diarias y con ellas hacer proyecciones a 260 días del año, considerando cinco días hábiles de cada semana y excluyendo los sábados, domingos y festivos. Este dato de ventas anuales era fundamental, por cuanto con estas se define si se cruza el límite de las 3500 UVT, en las cuales existe la obligación de cambiar de régimen y con ello facturar el impuesto al consumo, para personas naturales que no pasan al régimen simple. Al pasar el límite de las 3500 UVT y permanecer en el régimen no responsables del antiguo régimen simplificado, se estaría contraviniendo la ley y se está evadiendo la responsabilidad de recolectar el impuesto nacional al consumo.

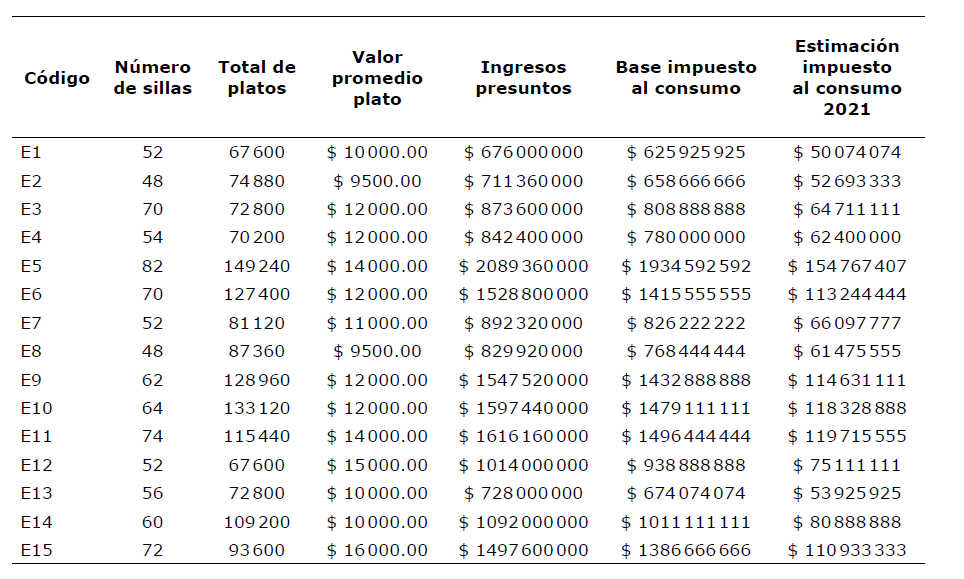

Los resultados se presentan para cada uno de los años de observación. En la Tabla 1 se aprecian los resultados para los comercios gastronómicos seleccionados en el 2021.

La Tabla 1 muestra los resultados de las observaciones y en las tres columnas de la derecha los ingresos presuntos, la base al impuesto de consumo y la estimación del impuesto de consumo. Como es evidente, en virtud de los ingresos presuntos, el impuesto al consumo que se causó debido a estos ingresos fue sustancial.

Tabla 1. Recolección información de establecimientos gastronómicos informales del 2021.

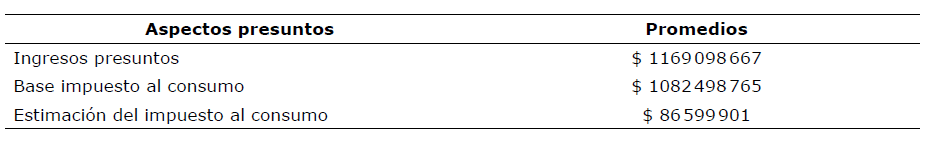

En la Tabla 2, para los 15 establecimientos observados, en promedio, fue de $ 86 599 901 para cada uno de estos en el año.

Tabla 2. Promedios de ingresos e impuesto estimado del 2021.

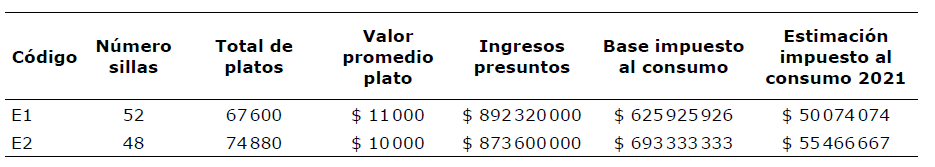

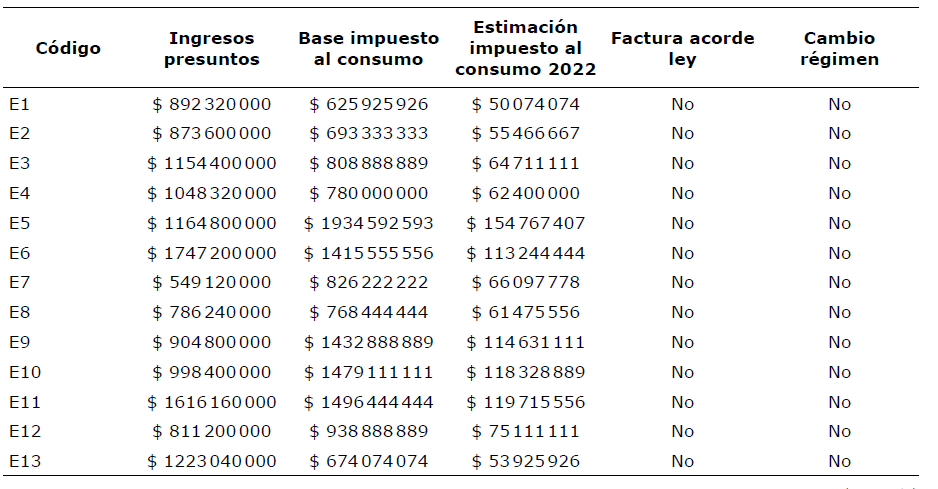

En julio de 2022 se repitieron las observaciones en los mismos restaurantes en los que se había realizado la toma de datos en el 2021. La Tabla 3 muestra los hallazgos; a pesar del impacto de la pandemia por COVID-19, los datos son muy similares.

Tabla 3. Recolección información de establecimientos gastronómicos informales del 2022.

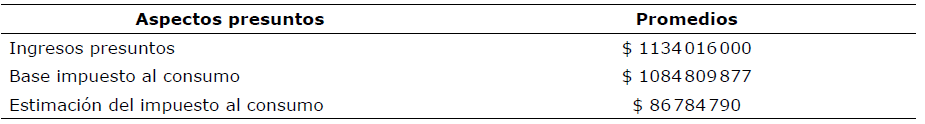

De nuevo, la Tabla 4 muestra un promedio de evasión significativa del impuesto al consumo, que para finales del 2022 ascenderá a $ 86 784 790 y que, si se considera el dato estimado en el 2021, acumulará un total de $ 173384691 para los 15 establecimientos observados.

Tabla 4. Promedios de ingresos e impuesto estimado del 2022.

Según la Tabla 5, el total de la evasión fiscal solo en la muestra seleccionada en el sector gastronómico de Chapinero, en las zonas de El Retiro y Rosales, es de $ 1301771852 para el 2021.

Tabla 5. Evasión del impuesto al consumo en los establecimientos observados en el 2022.

Discusión

En este estudio de caso se pretendió identificar las prácticas de evasión o elusión fiscal en el sector de bares y restaurantes, en los que se ha establecido la frecuente ausencia de facturación, pero no se ha podido estimar la cantidad de ingresos para determinar si el establecimiento debería o no ser responsable del impuesto al consumo, y, en consecuencia, la cantidad estimada de evasión. Los hallazgos son contundentes. Los 15 establecimientos seleccionados del universo de 68 comercios gastronómicos identificados reciben en conjunto $17 010 240 000 y cada uno evade, en promedio, $86 784 790 en impuesto al consumo.

Lo anterior significa que, en virtud de los ingresos presuntos, se ha superado el valor de ingresos máximo para que el establecimiento gastronómico continúe permaneciendo en el régimen de impuestos y tiene la obligación legal de cambiar al régimen común o régimen simple. El límite señalado está estipulado en las 3500 UVT (Unidad de Valor Tributario), valor que cambia año tras año; para el caso en estudio, en el 2021 sumó $127 078 000 y para el 2022, $133 014 000.

De acuerdo con los hallazgos en este estudio de caso, se puede concluir que del 100 % de los establecimientos gastronómicos de la muestra observados, presuntamente el 100 % superó las ventas de 3500 UVT y tenían la obligación de cambiar de régimen de impuestos. Si estos establecimientos gastronómicos no formales pasaran al régimen común, como deberían hacerlo, tendrían la obligación de facturar y cobrar en el documento el impuesto nacional al consumo del 8 % sobre las ventas. En general, en la muestra observada se presume una evasión fiscal de $1301 771 851 (US$296 261, considerando una tasa de cambio de 4394 al 28 de agosto de 2022 en Colombia).

Los datos también mostraron que la estrategia con la que se logra directamente la evasión es el uso de recibos en vez de facturas, y que esta situación se mantuvo constante en los comercios gastronómicos entre el 2021 y 2022; por lo que aun cuando tenían que cambiar de régimen en virtud de los ingresos recibidos, no cumplieron con la obligación de facturar conforme a la ley y de colocar en la factura el valor del impuesto al consumo. Los establecimientos observados pueden considerarse como informales, por cuanto no tienen facturación y no cambiaron de régimen de no responsables a responsables. Lo anterior implica que evaden el pago del impuesto al consumo, manteniendo una presunción de que sus ingresos no dan para que tengan la obligación legal de cambiar de régimen y, por tanto, facturar de manera electrónica, por lo que no cobran el impuesto al consumo y, por ende, no lo pagan a la nación.

Considerando que ninguno de los comercios gastronómicos observados factura, es posible afirmar que es una práctica generalizada, aún más tomando en cuenta que estos establecimientos se encuentran en zonas de estratos 5 y 6 de Bogotá, y donde se ubica gran cantidad de personal flotante por ser un sector de oficinas. Debido a la ausencia de instrumentos legales, técnicos, administrativos y de investigación para establecer si existe evasión en un sector como este, la Dirección de Impuestos Nacionales (DIAN) deberá desarrollar estrategias adecuadas a la problemática de la evasión.

Las estrategias que se podrían considerar importantes son las siguientes: (a) fortalecimiento de las capacidades de la administración tributaria de la Dirección de Impuestos Nacionales; (b) registro total de los contribuyentes de los establecimientos gastronómicos no formales en Colombia mediante un equipo de trabajo destinado específicamente para este segmento de contribuyentes; (c) posterior al registro, la conformación de un equipo de trabajo para realizar una inspección aleatoria de establecimientos, empleando la metodología del presente trabajo y fundamentando las proyecciones anuales con herramientas estadísticas.

El equipo de trabajo deberá hacer una estimación de cuáles establecimientos deben cambiar de régimen, específicamente al régimen común o al régimen simple y enviar la solicitud escrita para que procedan al cambio, cumpliendo la totalidad de obligaciones del régimen. Por otra parte, se deben elaborar declaraciones sugeridas de pago del impuesto nacional al consumo para cada establecimiento, cuyas proyecciones de ventas teóricas proyectadas así lo hayan establecido, anexando las pruebas recolectadas. En caso de incumplimiento de los oficios persuasivos y el pago del impuesto nacional al consumo, se debe realizar auditoría al establecimiento y se debe continuar con una investigación de fraude fiscal con los datos recolectados, con los que se pretende demostrar los impuestos dejados de pagar.

Desde otra perspectiva y más allá de una estrategia de control, es necesario en los países latinoamericanos y particularmente en Colombia, repensar la educación para la tributación como un aprendizaje a lo largo de la vida. Conocer el sistema de tributación, el tipo de régimen, el uso particular de los recursos y la participación de los ciudadanos en el control fiscal, disminuye de manera ostensible la evasión y elusión (Saavedra & Romero, 2021). Yaguache et al. (2018) indican que la cultura tributaria no debe pensarse como el resultado de las restricciones y castigos, sino en el marco de la información que reciben del sistema y la imagen que tienen acerca de la ética y los manejos del Estado. Por esta razón, forma parte de un marco mayor de conciencia cívico-tributaria, que a su vez se encuadra en la imagen del Estado en relación con la razón, la confianza, los valores de ética personal, la transparencia y los modelos que proyectan los funcionarios respecto al seguimiento de normas, valores y reglas (Benkraiem et al., 2021). Por esta razón, la cultura tributaria debe ubicarse necesariamente en el marco general de la reciprocidad entre los deberes y derechos, tanto de los contribuyentes como de los funcionarios de las diferentes administraciones tributarias. Sin abordar esta problemática, será difícil alcanzar los objetivos de la CEPAL (2017b) respecto a la agenda 2030 de combatir los flujos ilícitos y la reducción de la evasión fiscal.

Finalmente, además de promover la cultura tributaria, será necesario pensar en intervenir sobre la informalidad de los negocios, lo que debe plantear una nueva forma de entender y reglamentar los sectores, particularmente el de comercios gastronómicos. Al respecto, Corbacho et al. (2012) señalan que la informalidad puede perjudicar la recaudación tributaria, pero sus consecuencias son mucho más profundas si se considera la calidad de vida y el acceso a los sistemas de seguridad social, dado que el margen de utilidades condiciona también la informalidad del empleo. En conjunto, estos aspectos generan un escaso crecimiento en los negocios, para evitar sanciones; no obstante, funcionar en una escala muy reducida implica menos productividad y menos acceso a los recursos productivos, desde el crédito hasta la tecnología, por lo que la informalidad impacta la economía y la sociedad mucho más allá de la pérdida de ingresos fiscales (Buettner et al., 2023; Fernández-Bastidas, 2023; Masca & Chris, 2023).

Aun cuando diversos aspectos adicionales contribuyen a la informalidad, como educación y tradiciones familiares, es verdad que, en Colombia y la región, formalizar los negocios requiere dinero, documentación y una serie de procesos complejos, por lo que el análisis de los procesos y su optimización es urgente para favorecer la formalización y, por ende, la tributación.

Conclusiones

Existe una presunta evasión fiscal en los establecimientos gastronómicos no formales evaluados mediante el método de observación y cliente incógnito. En el presente estudio se desarrolló una metodología sencilla, que puede emplearse para procesos de seguimiento y auditoría de diferentes sectores comerciales, con el fin de estimar la evasión y elusión, para diseñar estrategias de abordaje de estos fenómenos. Considerando los objetivos de desarrollo en el mundo y los requerimientos tributarios en nuestro país, es necesario que la DIAN no solo diseñe instrumentos de auditoría para identificar posibles casos de evasión y elusión por sectores, sino que también destine los recursos humanos y tecnológicos necesarios para la prevención de la evasión y la elusión. A la fecha, no se han creado estos equipos de trabajo, ni se han desarrollado metodologías para mejorar la recaudación del impuesto al consumo en distintos sectores; asimismo, es necesario conformar agendas que integren las acciones gubernamentales para promover la formalización de los comercios y desarrollar sistemas de información que permitan trabajar en una cultura tributaria derivada de la información y de la transparencia del Estado, por lo que este estudio es una aproximación inicial que se espera sea de utilidad en la toma de decisiones.

Referencias

Asociación Colombiana de la Industria Gastronómica (ACODRES). (2021 ). Descuento al impoconsumo avanza en el Congreso de la República. https://www.acodres.com.co/

Alcaldía Local de Chapinero. (2020). Consolidado de diagnósticos para la localidad de Chapinero: documento base para la construcción del Plan de Desarrollo Local 2021-2024. http://www.chapinero.gov.co/sites/chapinero.gov.co/files/planeacion/borrador_diagnostico-_un_nuevo_contrato_social_para_chapinero_2021-2024_ compressed.pdf

Alm, J., & Duncan, D. (2014). Estimating tax agency efficiency. Public Budgeting & Finance, 34(3), 92-110. https://doi.org/10.1111/pbaf.12043

Barros, L. M., Hernández, R., Martínez, V., & Ochoa, C. A. (2021). Cultura tributaria: lineamientos para la compensación de saldos a favor de los contribuyentes. Revista Boletín REDIPE, 10(6), 421-427.

Benkraiem, R., Uyar, A., Kilic, M., & Schneider, F. (2021). Ethical behavior, auditing strength, and tax evasion: A worldwide perspective. Journal of International Accounting, Auditing and Taxation, 43, 100380. https://doi.org/10.1016/j.intaccaudtax.2021.100380

Buettner, T., Madzharova, B., & Zaddach, O. (2023). Income tax credits for consumer services: A tool for tackling VAT evasion? Journal of Public Economics, 220, 104836. https://doi.org/10.1016/j.jpubeco.2023.104836

Cámara de Comercio de Bogotá (CCB). (2021). Programa de reactivación económica para el sector gastronomía. https://www.ccb.org.co/Clusters/Cluster-de-Alimentos-y-Gastronomia/Programa-de-reactivacion-economica-para-el-sector-gastronomia

Comisión Económica para América Latina y el Caribe (CEPAL). (2017a). Tributación en Colombia: reformas, evasión y equidad. https://www.cepal.org/es/publicaciones/43133-tributacion-colombia-reformas-evasion-equidad-notas-estudio

Comisión Económica para América Latina y el Caribe (CEPAL). (2017b). Panorama fiscal de América Latina y el Caribe. https://www.cepal.org/es/publicaciones/41044-panorama-fiscal-america-latina-caribe- 2017-la-movilizacion-recursos

Congreso de Colombia. (2021). Ley 2155 de 2021, “Por medio de la cual se expide la ley de inversión social y se dictan otras disposiciones”. (septiembre 14, 2021). https://acortar.link/qUyKAg

Congreso de la República. (2012). Ley 1607 de 2012. https://www.funcionpublica.gov.co/eva/gestornormativo/norma.php?i=51040

Congreso de la República. (2014). Ley 1739 de 2014. https://www.funcionpublica.gov.co/eva/gestornormativo/norma.php?i=60231

Congreso de la República. (2016). Ley 1819 de 2016. https://www.funcionpublica.gov.co/eva/gestornormativo/norma.php?i=79140

Congreso de la República. (2019). Ley 2010 de 2019. http://www.secretariasenado.gov.co/senado/basedoc/ley_2010_2019.html

Corbacho, A., Fretes, V., & Lora, E. (2012). Recaudar no basta: los impuestos como instrumento de desarrollo. Banco Interamericano de Desarrollo.

https://publications.iadb.org/es/recaudar-no-basta-los-impuestos-como-instrumento-de-desarrollo

Corte Constitucional de Colombia. (2016). Sentencia de Constitucionalidad 209/16 de la Corte Constitucional, 27 de abril de 2016. https://vlex.com.co/vid/643582817

Departamento Administrativo de la Función Pública (DAFP). (2022). Decreto 1074 de 2015. Sector comercio, industria y turismo.

https://www.funcionpublica.gov.co/eva/gestornormativo/norma.php?i=76608

Departamento Administrativo Nacional de Estadísticas (DANE). (2022). Proyecciones de población de Bogotá.

https://www.dane.gov.co/index.php/estadisticas-por-tema/demografia-y-poblacion/proyecciones-de-poblacion/proyecciones-de-poblacion-bogota

El Tiempo. (2021). “Delitos asociados a las obligaciones tributarias de los colombianos”.

https://www.eltiempo.com/justicia/servicios/tipos-de-delitos-fiscales-en-colombia-en-que-consisten-627656

Fernández-Bastidas, R. (2023). Entrepreneurship and tax evasión. Economic Modelling, 128, 106488. https://doi.org/10.1016/j.econmod.2023.106488

Figueroa, C., & Villasmil, M. (2019). El impuesto nacional al consumo y su efectividad como mecanismo de control para la evasión en el servicio de bares y restaurantes. https://repository.javeriana.edu.co/handle/10554/43584

Gómez, J. C., & Morán, D. (2020). Estrategias para abordar la evasión tributaria en América Latina y el Caribe: avances en su medición y panorama de las medidas recientes para reducir su magnitud. Serie Macroeconomía del Desarrollo. Comisión Económica para América Latina y el Caribe (CEPAL).

Masca, S. G., & Chis, D. M. (2023). Distributional implications of informal economy in the EU countries: Accounting for the spread of tax evasion benefits and cultural characteristics. Socio-Economic Planning Sciences, 87, Part B, 10160. https://doi.org/10.1016/j.seps.2023.101601

Mazzanti Di Ruggiero, M. A. (2011). Declaración de Helsinki, principios y valores bioéticos en juego en la investigación médica con seres humanos. Revista Colombiana de Bioética, 6(1), 125-144.

Ministerio de Ambiente y Desarrollo Sostenible. (2019). Sexto Informe de Colombia ante el Convenio de Diversidad Biológica. https://www.cbd.int/doc/nr/nr-06/co-nr-06-es.pdf

Ministerio de Hacienda y Crédito Público. (2022). Marco Fiscal de Mediano Plazo 2022. https://acortar.link/mOpMn4

Ministerio de Tecnologías de la Información y Comunicaciones. (2022). Estatuto Tributario. https://normograma.mintic.gov.co/mintic/docs/pdf/estatuto_tributario.pdf

Oficina de las Naciones Unidas contra la Droga y el Delito (UNODC), & Fiscalía (FGN). (2018). Principales tipologías de corrupción en Colombia.

https://www.fiscalia.gov.co/colombia/wp-content/uploads/Tomo-VIII.pdf

Rodríguez-Gómez, S. (2022). El régimen simple de tributación como facilitador de la gestión fiscal en empresas de servicios profesionales: caso Romero Finanzas Corporativas S.A.S. https://repository.usta.edu.co/bitstream/handle/11634/47038/2022RodriguezSonia.pdf?isAllowed=y&sequence=1

Saavedra, S., & Romero, M. (2021). Local incentives and national tax evasion: The response of illegal mining to a tax reform in Colombia. European Economic Review, 138, 103843, https://doi.org/10.1016/j.euroecorev.2021.103843

Secretaría del Senado. (2022a). Cuenta General del Presupuesto y del Tesoro. https://acortar.link/2jD2eq

Secretaría del Senado. (2022b). Ley 1819 de 2016. http://www.secretariasenado.gov.co/senado/basedoc/ley_1819_2016.html

Yaguache, M. F., Pardo, M., & Espejo, L. B. (2018). Estrategias para fomentar la cultura tributaria desde la academia. Caso UTPL. Revista Killkana Sociales, 2(3), 145-152. https://doi.org/10.26871/killkana_social.v2i3.341